業務領域

/ BUSINESS AREA

開拓創新、共同發展、合作共贏

坤健控股(廈門)有限公司

KUNJIAN HOLDINGS(XIAMEN) CO.,LTD

(一)公司簡介

坤健控股(廈門)有限公司成立于2006年,注冊資本2億人民幣,專注于大宗商品供應鏈服務,當前以動力煤為主要供應品種。自成立以來,公司銷售量年復合增長率超20%,近三年銷售量均超千萬噸、營業額超百億。

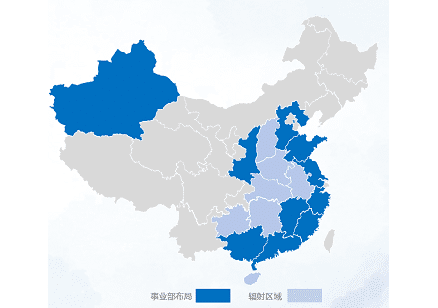

國內銷售端打通了沿海、沿江、沿線的“最后一公里”物流配送,沿海分布南起廣西北部灣、廣東、福建、浙江、江蘇,北至河北秦皇島,沿江分布于安徽、湖北、湖南、江西等,沿線分布于煤炭主產區晉陜蒙新、河北、河南、山東、湖北、安徽等主要鐵路物流節點,同時建立煤炭存儲、物流配送中轉倉,滿足廣大用戶需求;采購端覆蓋國內煤炭主產區晉陜蒙新。

國際事業部下設印尼、新加坡公司,銷售端流向印度、日韓、越南等東南亞國家;采購端面向印尼、澳洲、俄羅斯、南非、哥倫比亞等國外煤炭生產國。

(二)運營模式

坤健控股(廈門)有限公司是一家以互聯網+、數字化為基礎的大宗商品供應鏈管理公司。

互聯網+、數字化:經過長期的數據沉淀與模型開發,公司已從傳統的貿易型企業,通過數字化轉型為以市場為基礎,以客戶為導向的數字化供應鏈管理企業,并初步建立起線上線下相融合的互聯網+、大宗商品供應鏈服務平臺!

大宗商品供應鏈管理:坤健控股專注于大宗商品供應鏈管理服務,致力于為終端工廠解決采購的麻煩、為礦山解決銷售的麻煩。通過專業、周到的服務,為采銷兩端客戶架起服務的橋梁,并努力成長為采銷兩端客戶的長期供應鏈服務伙伴!

100

+

億

年銷售額

20

+

家

國內外公司

2006

年

坤健控股成立

合作伙伴

/ PARTNER

團結協作、領域多元化

福建省石獅熱電有限責任公司

廣東協進陶瓷有限公司

杭州杭鋼對外經濟貿易有限公司

汕頭市天億能源有限公司

神華銷售集團有限公司

石獅龍祥制革有限公司

產業分布

/ INDUSTRIAL DISTRIBUTION

數據化管理、卓越的品質和服務